电子行业专题研究:光学黄金大赛道,终端创新拓疆土(一)(附56页报告)

️1 光学升级趋势明确,打开多端增长空间

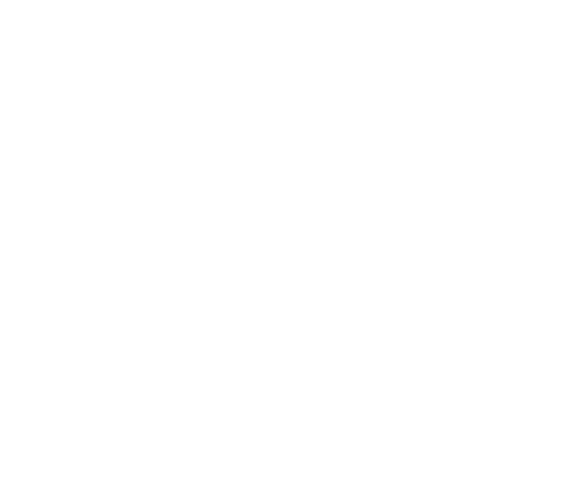

️1)手机:景气度持续回升,摄像头硬件升级为手机创新重点方向。智能手机市场景气度回升,根据 Canalys,2024 年全球智能手机出货量为 12.2 亿部,同比增长了 7%,实现连续两年下滑后的反弹。我们认为,随着 AI 端侧落地开启新一轮换机周期,以及在 2025年全国性政府消费补贴政策的刺激下,换机需求逐渐释放。

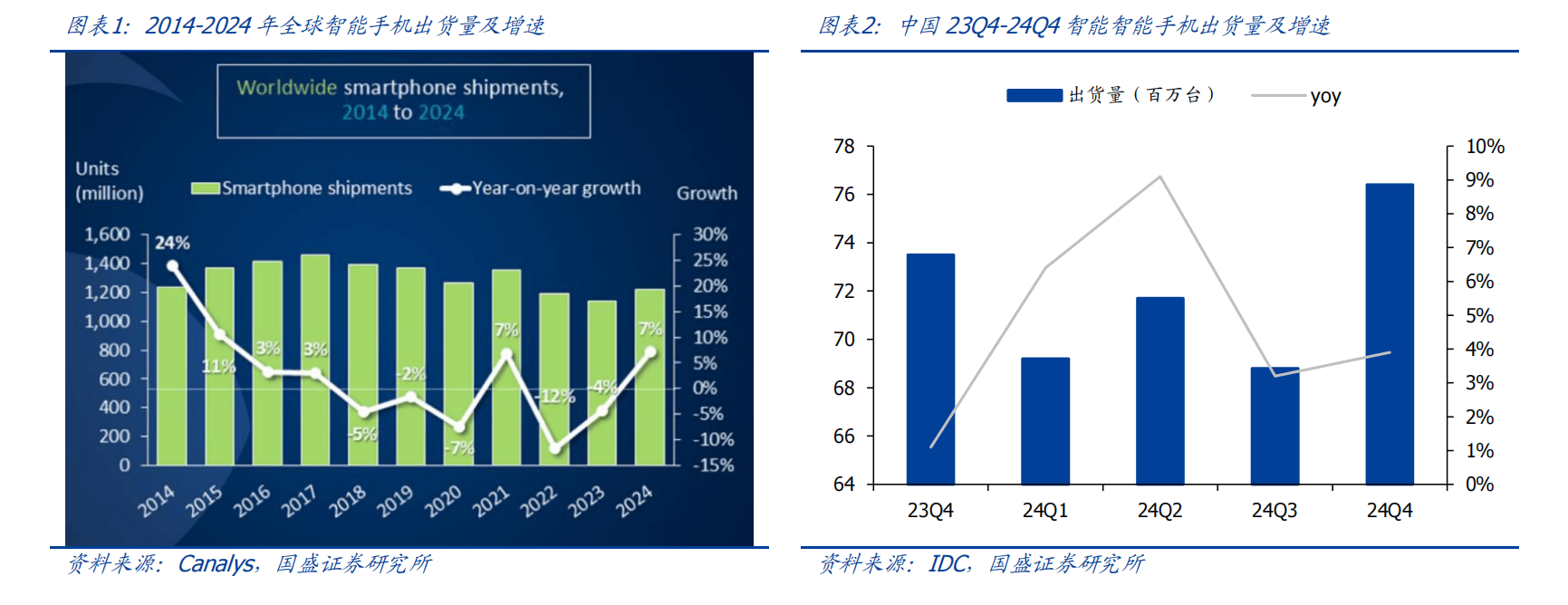

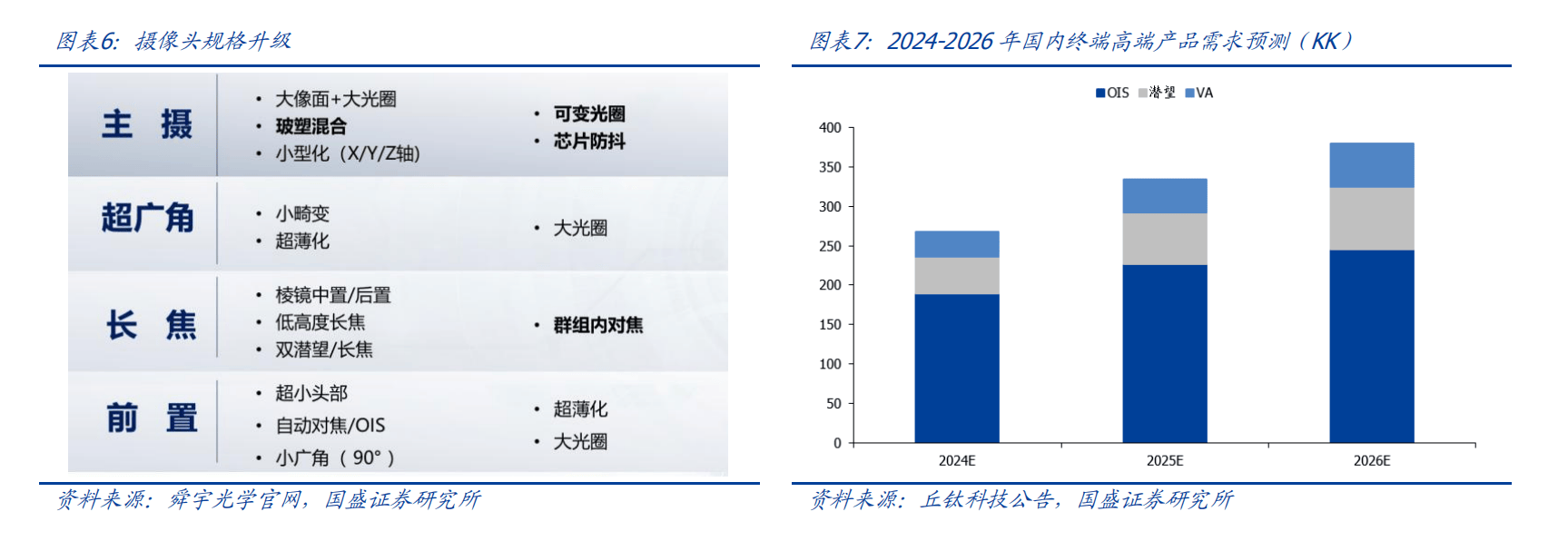

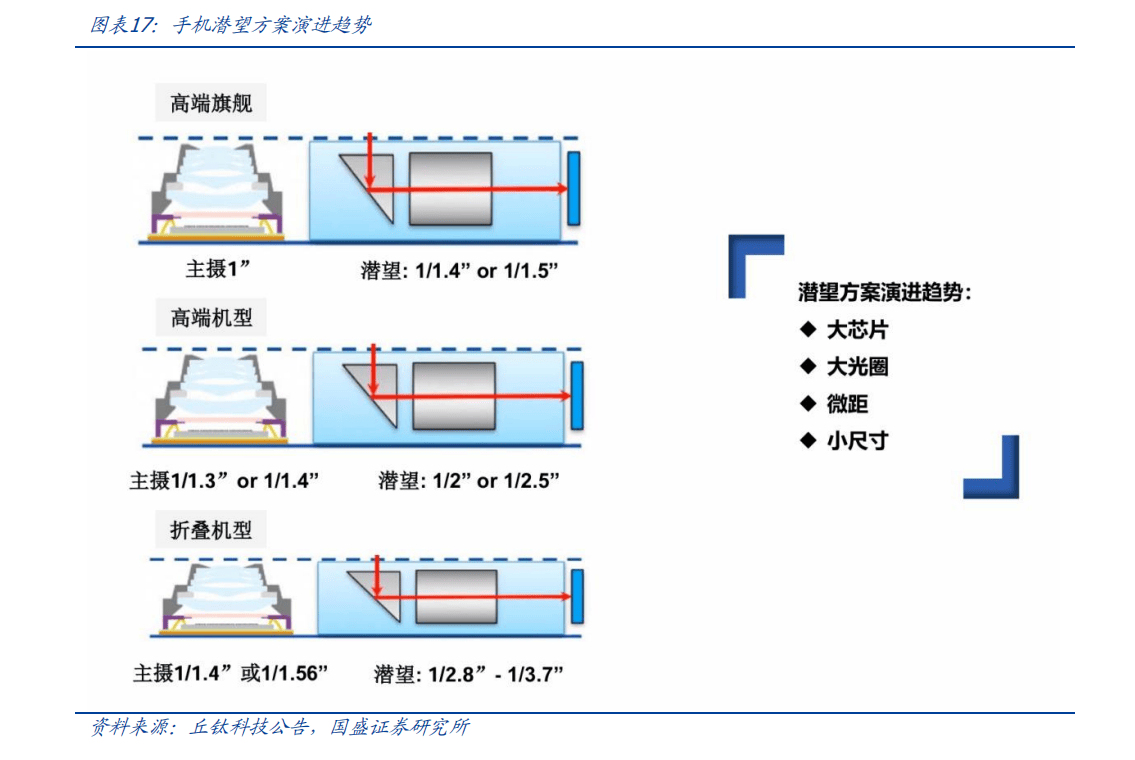

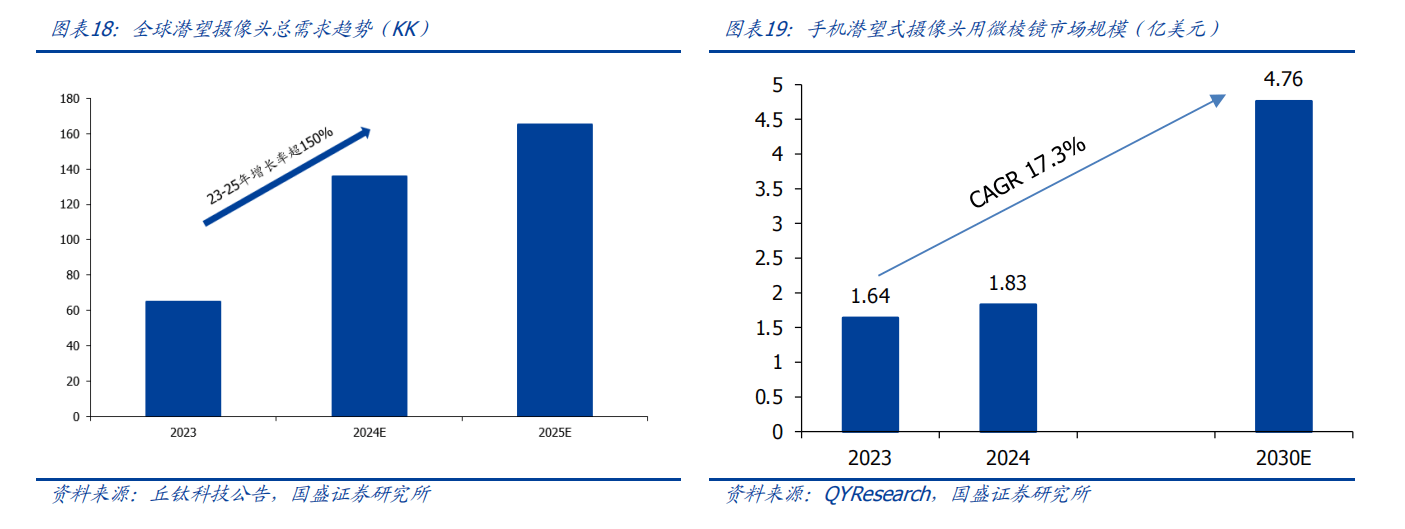

摄像头硬件在镜头规格、材料、结构等方面升级,将拉动 ASP 提升。国内 OIS 智能机渗透率持续增加,潜望模组作为第二主摄,正进一步下沉至中高端机型,潜望式 OIS 模组为未来产品重点方向,国内潜望镜头需求预计从 2024 年的 4600 万颗增长至 2026 年的8000 万颗。

在供给端,手机镜头市场持续向好,出货情况较为理想,2025 年 1 月,舜宇手机镜头出货量为 1.06 亿颗,同比增长 3%;大立光和玉晶光 2 月营收增速分别为 46%和 53%。在手机摄像头模组方面,中高端模组出货增加,2025 年 1 月,丘钛 32MP 以上手机摄像模组出货量 1893 万颗,同环比齐升,占比进一步提升至 55%,中高端市场显示出良好的增长态势及产品竞争力。

️2)汽车:智驾平权时代已至,摄像头&Lidar 深度融合,助力智能化感知,车载光学量价齐升。中国新能源汽车销量阶梯式增长,2024 年,中国新能源汽车全年销量约为 1380 万辆,同比增长 46%;渗透率稳步攀升,2024 年中国新能源汽车渗透率为 41%,同比增长 10pcts,中国电动汽车百人会表示 2025 年新能源汽车渗透率有望首次超过油车达到 55%。随着 2025 年比亚迪及吉利集团双双宣布全系车型将搭载不同级别的高阶智驾系统,我们认为 L2 及以上 ADAS 功能的渗透将在 2025 年进一步加速,10 万元以下车型的智驾渗透有望迎来从 0 到 1 的时刻。

️车载 CIS:性能要求逐步提升,豪威领跑全球。智能化的加速发展已经开始逐步淘汰 1.3/1.7MP 等低像素方案,环视、周视开始升级至 3/5MP,ADAS 前视更是对像素要求高达 8/12MP,因此车载 CIS 也迎来量价齐升机遇。竞争格局方面,传统龙头安森美产品迭代较慢且价格不具备优势,索尼后来居上利用价格优势抢占份额,目前主供特斯拉,而国产厂商豪威凭借丰富优异的产品组合保持领先优势,我们认为豪威有望充分受益国内智驾下沉带来的车载 CIS 增量。

️车载摄像头:多摄下沉趋势明显,舜宇优势突出。车企对摄像头的搭载量和性能随着智驾版本的迭代而上升,从搭载量来看,L2 级智能驾驶车辆摄像头平均搭载量为5 颗,L2+级为 10 颗,L3 级为 14 颗左右,截至 2025 年 1 月 3 日,18 家国产新能源车汽车的摄像头需求量已突破 7600 万颗,平均单车搭载摄像头数量超过 7 颗;从像素来看,前视、周视摄像头高分辨率化趋势不变,8MP 像素搭载量持续上升,2024 年 1-9 月含 8MP 前视安装渗透率从 2023 年的 10.6%增长至 23.8%。展望2025 年,预计国内车载摄像头搭载量突破 1 亿颗,2022-2025 年 CAGR 达 25.7%。

麦格纳、松下、法雷奥、博世、大陆等海外 Tier 1 厂商占据车载摄像头模组主要市场份额,全球车载镜头市场则呈现一超多强格局,舜宇光学份额连续多年位居全球第一,2022 年市占率达 34%,2024 年上升至 38%。舜宇光学 2024 年车载镜头出货量超过 1 亿片,同比增长 13%;8MP 车载模组获得客户大项目定点,有望放量。我们认为,随汽车智能化发展,车载摄像头迭代升级,车载镜头及模组市场保持强劲增长,国产镜头及模组厂商具备量产能力,进一步提升国产化率。

️3)智能眼镜:“百镜大战”愈演愈烈,摄像头为 AI 交互的关键,AI 眼镜将入 AR 终局。根据 Wellsenn XR,2024 年全球 AI 智能眼镜销量为 234 万台,主要销量贡献来自于 RayBan Meta,预计 2025 年 AI 智能眼镜销量达到 550 万台,同比增长 135%。配备摄像头的 AI 眼镜,具备主动感知环境的能力,直接决定了 AI 眼镜能否提供真正的智能交互体验。RayBan Meta 主板之外合计 38 美金的价值量中,索尼提供的摄像头芯片拥有 9 美金的 ASP,占比为 24%。索尼 IMX681 芯片在目前 AI 眼镜摄像头中占据垄断地位,国产 CMOS 厂商正发力加快迭代步伐,将通过更强的性价比和可定制化来扭转市场格局,韦尔图像传感器产品在小尺寸及低功耗方面的优势高度适配 AR/VR 眼镜等终端客户需求。AI 眼镜逐步迈入 AR 终局,光波导方案以其同时兼备大视场角、小体积、高透光率、高清画质等特性,已经逐步成为 AR 眼镜一致性的终极解决方案,我们看好水晶光电在 AR 的布局。

展开全文️4)机器人:多视觉传感器融合,光学赛道再添新军。中国机器视觉市场逐渐扩大,根据GGII 数据,2023 年中国机器视觉市场规模 185 亿元,同比增长 8.5%。其中,3D 视觉市场规模约为 24 亿元,同比增长 28.4%。预计至 2028 年我国机器视觉市场规模将超过395 亿元,2024-2028 年复合增长率约为 17.5%。

️综观四款人形机器人,视觉传感器作用举足轻重。特斯拉 Optimus 采用纯视觉传感器方案,搭载了 2D 视觉传感器和与特斯拉车辆相同的 FSD 技术,以及 Autopilot 相关神经网络技术;小米 CyberOne 的 Mi-Sense 视觉系统采用 iToF+RGB 方案,采用自研三维重建算法和自研空间视觉模组;优必选 WALKERX 的视觉模块创新升级胸部四目视觉,采用头部+腰部双 RGBD,以及腰部 4*毫米波雷达避障;宇树科技 H1 采用头部 3D 激光雷达+深度相机方案,其深度相机采用 Intel RealSense D435i,豪威为 CIS 芯片核心供应商。

️2 手机:景气度持续回升,摄像头升级为手机微创新赋能

️2.1 玻塑混合逐渐兴起,潜望长焦持续下沉

️智能手机市场景气度回升,换机需求逐渐释放。根据 Canalys,2024 年全球智能手机出货量为 12.2 亿部,同比增长了 7%,实现连续两年下滑后的反弹。在中国智能手机市场,根据 IDC,24Q4 由于各价位段新品的集中上市,以及部分省市开始的新机购买补贴政策推动整体市场延续了之前 4 个季度的增长趋势,出货量约 7643 万台,同比增长 3.9%;2024 全年中国智能手机出货量约 2.86 亿台,同比增长 5.6%。我们认为,随着 AI 端侧落地开启新一轮换机周期,以及在 2025 年全国性政府消费补贴政策的刺激下,智能手机市场需求将进一步提升。

️摄像头硬件持续升级为手机创新重点方向。近年来,智能手机摄像头沿着像素升级、多摄、光学防抖、大光圈、长焦镜头、光学变焦、多透镜设计、小型化模组、大尺寸像素模组等方向演进,历代 iPhone 后置摄像头朝着多摄、大光圈、大尺寸像素等方向演进:

1)在摄像头数量方面,从 iPhone 7 系列开始,Plus 版本后置摄像头数量增加为两颗;从 iPhone 11 系列开始,Pro/Pro Max 机型的后置增加为三摄。

2)在像素方面,主摄像素从 iPhone4 的 5MP 增长到 iPhone16 的 48MP;从 iPhone 14系列开始,Pro/Pro Max 机型的主摄像素从上一代的 12MP 提升至 48MP,到 iPhone 15全系列主摄像素提升至 48MP;iPhone 16 Pro 系列的超广角从 12MP 像素提升至 48MP。

3)iPhone 15 Pro Max 为苹果首次搭载潜望式长焦的机型,并在下一代 iPhone16 系列,下沉至 Pro 机型。

根据安兔兔公布的 2025 年 1 月的安卓手机性能榜单,性能 Top3 机型分别为 vivo X200Pro 卫星通信版、一加 Ace5 Pro、红魔 10 Pro+。1)vivo X200 Pro:后置三摄包括 50MP像素蔡司大底 T 主摄、2 亿像素蔡司 APO 超级长焦、50MP 像素超广角;2)一加 Ace5Pro:后置三摄包括 50MP 像素索尼 IMX906 主摄、8MP 像素索尼 IMX355 超广角,以及2MP 万像素微距镜头;3)红魔 10 Pro+:后置双摄包括 50MP 像素豪威 OV50E 主摄和50MP 像素豪威 OV50D 超广角镜头。

️摄像头高端化需求持续增长。摄像头硬件在镜头规格、材料、结构等方面升级,高端化趋势明确。国内 OIS 智能机渗透率持续增加,潜望式 OIS 模组为未来产品重点方向。潜望模组作为第二主摄,正进一步下沉至中高端机型,高性能、小型化、低成本为主要技术路径,根据丘钛科技 24 年中期投资者会议,国内潜望镜头需求预计从 2024 年的 4600万颗增长至 2026 年的 8000 万颗。舜宇光学的大像面潜望式产品已实现量产,在超远距离拍摄时,仍然可以保持清晰画质及鲜明色彩。

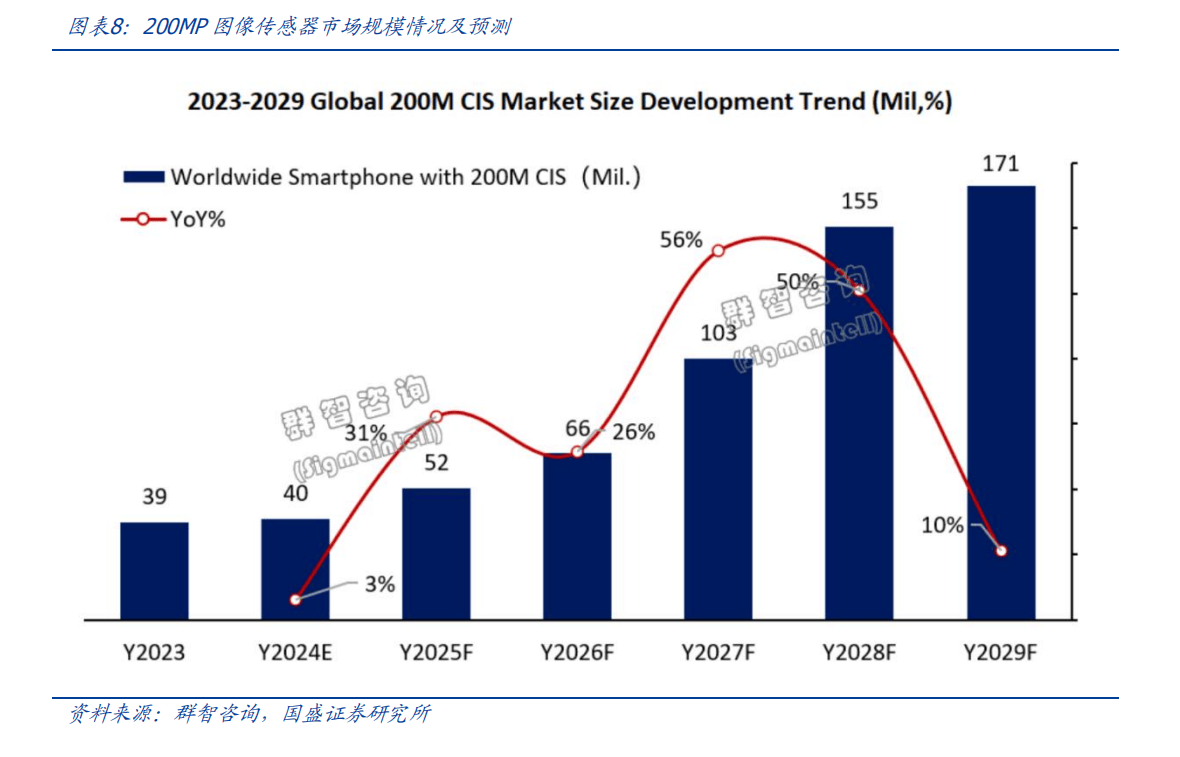

️高像素:向 2 亿像素新里程迈进,2027 年预计 CIS 市场需求规模超过 1 亿颗从高端旗舰设备到经济实惠的入门级,主摄像头普遍配置了 50MP 像素图像传感器,市场同质化严重,图像传感器产业链中的制造商与供应商正积极探寻下一代标志性像素规格,根据群智咨询,图像传感器产业正朝着 200MP 像素的新里程迈进,预计到 2027 年,全球 2 亿像素手机图像传感器的市场需求规模将有望超过 1 亿颗,且未来增长潜力显著。

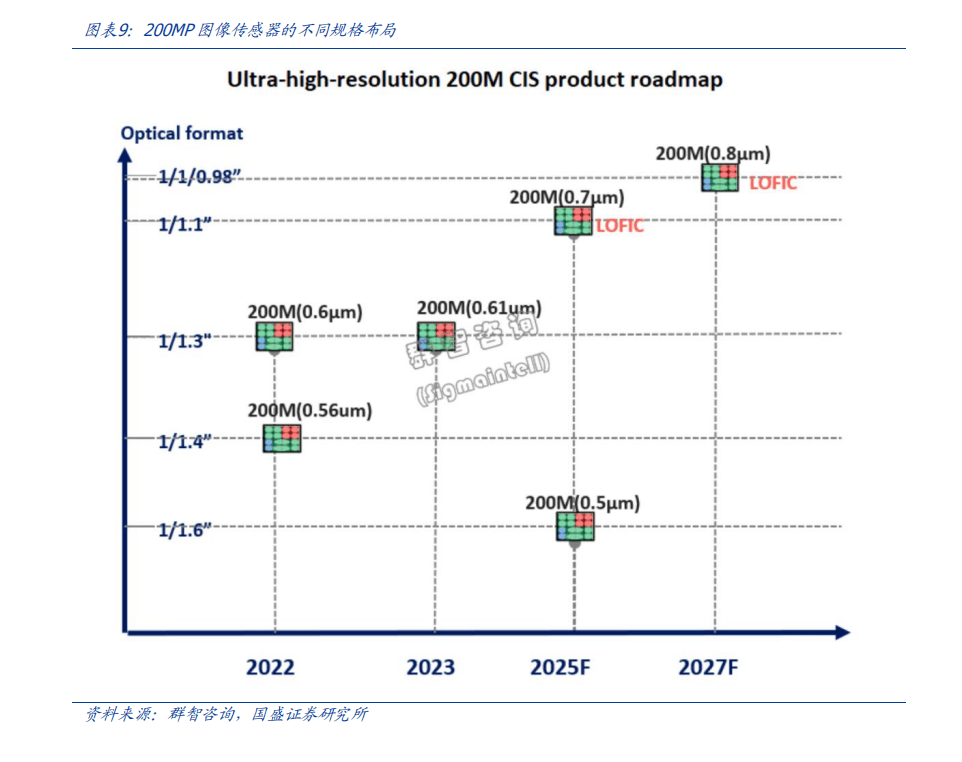

图像传感器产业向 2 亿像素(200MP)分辨率的新里程迈进,主要受到 CIS 晶圆代工端、芯片设计端、下游终端三方面的驱动:

1)CIS 晶圆代工端:正在大力投资于更精细工艺的研发,预计至 2025 年末实现 12/17纳米低功耗的量产,相较于当前基于 22 纳米的 200MP 图像传感器,新一代产品将在更低功耗下运行,并通过优化芯片布局来扩大有效成像区域;同时探索 0.5μm 的像素尺寸工艺平台,这项技术允许在保持甚至提高分辨率的同时减少单个像素的面积;为配合上述硬件的进步,彩色滤光片(OCF)制造商们也在积极开发针对特定应用场景优化的微透镜解决方案,旨在最大化光线收集效率,确保即便是在像素尺寸减小的情况下,也能够提供更高的透光率和更低的串扰,保证出色的光学性能和色彩还原度,进一步推动200MP 图像传感器的应用潜力。

2)芯片设计端:正积极构建一个涵盖广泛分辨率和应用需求的产品路线图,专注于200MP 图像传感器的不同规格布局。具体而言,从高端 1 英寸尺寸的传感器到中高端1/1.3 英寸,再到中端 1/1.6 英寸,均进行了全面规划,旨在为终端客户提供针对不同市场定位的机型提供最优的图像传感器方案。

3)下游终端客户:目前多个终端客户已经开始在布局不同规格 200M 主摄和长焦的规划,预计 2026 年初,高端机型将会搭载新的 200M 1 英寸超大底主摄。

️玻塑混合逐渐兴起,模组空间得以缩小。

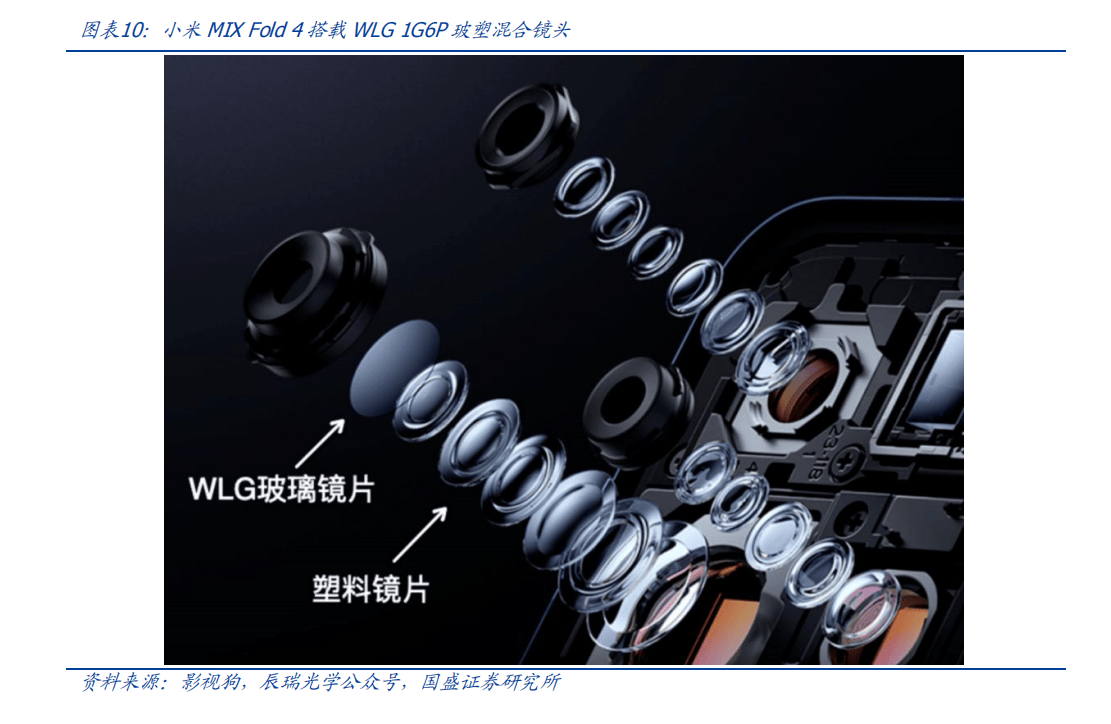

️通过引入光学性能更优、厚度更薄的玻璃镜片,玻塑混合镜片在提升整体镜头性能的同时有效降低镜头厚度。塑料镜片在工艺难度、量产难度、成本等方面具有优势,目前旗舰手机镜头大多由 6-7 片纯塑料镜片构成。一般搭载的镜片数量越多,镜头的成像效果越好,但发展到 7P、8P 塑料镜头几乎是极限,因为镜头模组过于厚重,且光学性能无法大幅提升。为追求更好的光学性能,现在手机主摄多采用大面积影像传感器,但传感器面积越大,法兰距就越长,镜头就会越凸,违背手机轻薄化趋势,因此,改善镜片的材质来实现在光学性能和设计结构上的突破,玻塑混合镜片应运而生。相比传统塑料镜头,玻塑混合镜头具有更大光圈、高解析力、低厚度、低温漂等优点。

️玻塑混合被苹果、华为、小米、OPPO、vivo、荣耀等主流品牌采用,舜宇光学、辰瑞光学、欧菲光和联创电子均有布局。2023 年发布的小米 MIX Fold 3,为首款采用玻塑混合镜头的折叠屏手机;2024 年发布的小米 MIX Fold 4,主摄继续沿用了一颗 1G6P WLG晶圆级玻塑混合镜头,由瑞声科技旗下的辰瑞光学供应。1G6P 是指 1G((1 片玻璃镜片)+6P((6 片塑料镜片)的组合方案,超薄高透 WLG 玻璃镜片的引入,将有效提升镜头的进光量,解析力也更高,影像效果更为优异。

️潜望长焦持续下沉,微棱镜项目快速爬坡

️潜望式结构解决高倍光学变焦与轻薄机身间的矛盾。光学变焦通过改变镜片间的距离,进而改变镜头的焦距实现变焦。然而受制于智能手机轻薄化的趋势,手机长焦镜头的长度有限,无法实现高倍变焦拍摄。而潜望式结构通过横置长焦镜头,在不增加模组厚度的前提下,以特殊的光学三棱镜让光线折射进入镜头组,实现成像,大幅度增加摄像头的焦距。OPPO 是最早推出潜望式摄像头的手机厂商,在 2017 年展示了基于潜望式摄像头结构双摄下的 5 倍无损变焦技术;华为则在 2019 年推出 P30 Pro——为全球首个量产的潜望长焦镜头手机。

️潜望式后摄逐步成为第二主摄,新增棱镜模块,打开单个镜头镜片数量的空间。相比于普通摄像头,潜望式摄像头增加了棱镜模块,零部件主要包括棱镜模块、镜头、VCM、CMOS 传感器和滤光片。以华为 P30 Pro 为例,包含潜望式镜头的整个后置四摄模组成本约为 65-75美元,其中棱镜模块的价值量高达 14-16 美元,包含棱镜(2.5-3.5 美元)、VCM(10 美元左右)和支架等,镜头价值量约 2.5-3.5 美元,CMOS 传感器价值量约 3-4 美元。

️全球潜望式摄像头用微棱镜市场发展空间较大,2024-2030 年 CAGR 超 17%。根据QYResearch 的数据,2023 年全球潜望式摄像头用微棱镜市场规模达到 1.64 亿美元,预计 2030 年将达到 4.76 亿美元,2024-2030 年复合增长率为 17.3%。竞争格局上,全球手机潜望式摄像头用微棱镜核心厂商主要为 NEG、舜宇光学、水晶光电、蓝特光学、五方光电等。

️伸缩镜头:更好匹配超大光学传感器的同时,通过镜头伸缩把手机做的更薄,成像效果更佳。

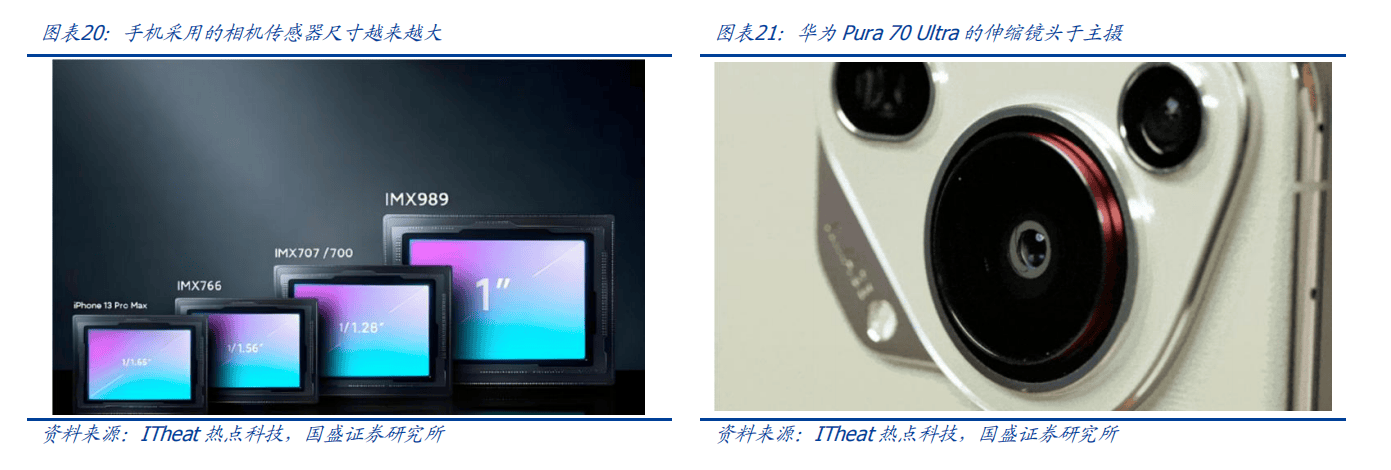

现在手机采用的相机传感器尺寸越来越大,1 英寸大底被用在很多影像旗舰手机上,如果传感器面积过大,而镜片与传感器之间的距离不变,出瞳距离太短,就会产生边缘画面变差、产生暗角的问题。华为 Pura 70 Ultra 的伸缩镜头除了可以缩减手机厚度,还能通过伸缩的方式,让镜片远离传感器,增加了出瞳距离,从而降低了暗角、降低了畸变,也提升了边缘画质表现,解决了镜片过于贴近大底传感器的问题。此外,伸缩镜头也是打开了手机镜头的一个新方向,一是用在长焦镜头上,来避免长焦镜头导致的手机过厚;二是用在大底传感器上,让手机不太厚的基础上,确保拍摄的画质;三是类似相机的变焦镜头,实现连续光学变焦拍摄。

️可变光圈的应用优势在各种光线环境、夜景拍摄下充分体现

光圈的主要作用是控制进入镜头的光线量,通过调节光圈的大小,可以改变景深,从而创造出不同的拍摄效果。大光圈可以获得浅景深,使主体清晰而背景模糊,适合人像摄影和微距拍摄,能够突出主体,增强照片的艺术感;小光圈则适合风景摄影,能够确保更多的细节在画面中清晰呈现。特别在各种光线环境、夜景拍摄下,可变光圈的应用优势得以充分体现。根据潮电智库不完全统计,2024 年发布的荣耀 Magic7 Pro、OPPO Find X7 Ultra、vivo X100 Pro+、华为 Mate 70 等顶级旗舰均搭载了可变光圈。可以预见,在手机影像技术逐步下放的大势下,可变光圈未来将会出现在体量更大的中低端机型上。

️2.2 手机镜头市场持续向好,中高端模组出货增加

️国产供应商在光学影像供应链中地位举足轻重,舜宇为国内光学龙头。在可以看到,目前光学摄像头行业全球重点企业都集中在中国、日本、韩国三个国家,从早期的日韩垄断,到现在的中日韩争辉。随着国产手机品牌的“影像军备竞赛”开始后,国产品牌已直面与国际厂商进行对拼。具体来看,iPhone16 系列摄像头模组主要供应商为 LGIT/夏普/富士康/高伟电子;镜头主要供应商为大立光/玉晶光/舜宇光学;马达主要供应商为阿尔卑斯/三美电机/立讯精密/台湾大阳光;CMOS 芯片独家供应商为索尼。在 2024 年截至 7 月潮电智库拆解的的 6 款主流机型中,舜宇光学在整体镜头供应商中出现次数多达6 次,欧菲光、辰瑞光学和大立光出现次数均为 4 次,玉晶光和三星电机在镜头供应商中出现次数分别为 2 次、1 次。