中小银行密集降息应对成本压力 存款定期化趋势加剧

随着A股上市银行年报逐步披露,去年的存款情况逐渐清晰。已公布的25家上市银行2024年年报显示,存款定期化趋势仍在持续,九成银行存款总额同比上升,其中个人定期存款增长尤为显著,郑州银行个人定期存款同比增幅接近四成。尽管多家银行利息净收入下滑,但存款利息支出仍在增长,负债成本压力进一步加大。

为缓解成本压力,近期地方中小银行及民营银行密集下调存款及大额存单利率,部分银行五年期大额存单利率下调幅度达40个基点。业内分析人士指出,近年来定期存款利率持续下调,同时监管去年叫停了“手工补息”,并将非银同业存款纳入自律管理,未来存款利率仍存在进一步下调的空间。

从已公布2024年年报的A股上市银行数据来看,存款定期化现象依然显著,银行在负债管理方面面临不小的压力。根据Wind数据统计,这25家银行2024年合计吸收存款185.58万亿元,较去年同期增长5%。仅有民生银行和光大银行两家银行的存款出现同比下滑,其余23家银行的存款均呈现增长态势。

从个人定期存款数据来看,除民生银行外,其余24家银行的个人定期存款均实现同比增长。其中,郑州银行的个人定期存款增幅最为显著,接近四成。重庆银行、招商银行、无锡银行、宁波银行和常熟银行的个人定期存款同比增幅均约为两成。公司定期存款数据则呈现出明显分化趋势。邮储银行的公司定期存款同比增幅最大,达到约三成,与2019年相比,该行的公司定期存款增幅更是高达110%。与此同时,有7家银行的公司存款定期化趋势有所减缓。渝农商行的公司定期存款同比下滑20%,农业银行的公司定期存款虽然同比下降了1%,但与2019年相比,仍实现了150%的增长。

上市银行存款定期化趋势不仅体现在定期存款增速上,也体现在占比上。例如,交通银行在年报中指出,截至2024年末,活期存款占比为33.08%,较上年末减少1.25个百分点;定期存款占比为64.98%,较上年末增加1.08个百分点。建设银行同样存在类似情况。截至2024年末,建设银行境内定期存款余额达到15.50万亿元,同比增长5.44%;而境内活期存款余额为12.18万亿元,同比增长仅为1.34%。股份制银行如招商银行也呈现出存款定期化趋势加剧的特征。截至2024年末,该行零售客户定期存款占比从上年的20.42%上升至22.57%。城农商行如郑州银行也面临类似的存款定期化趋势。截至2024年末,该行个人存款余额达到2181.79亿元,占全行存款总额的54%。从存款的期限结构来看,定期存款余额为1887.86亿元,较上年增长了38.17%;而活期存款余额为293.94亿元,较上年减少了8.18%。

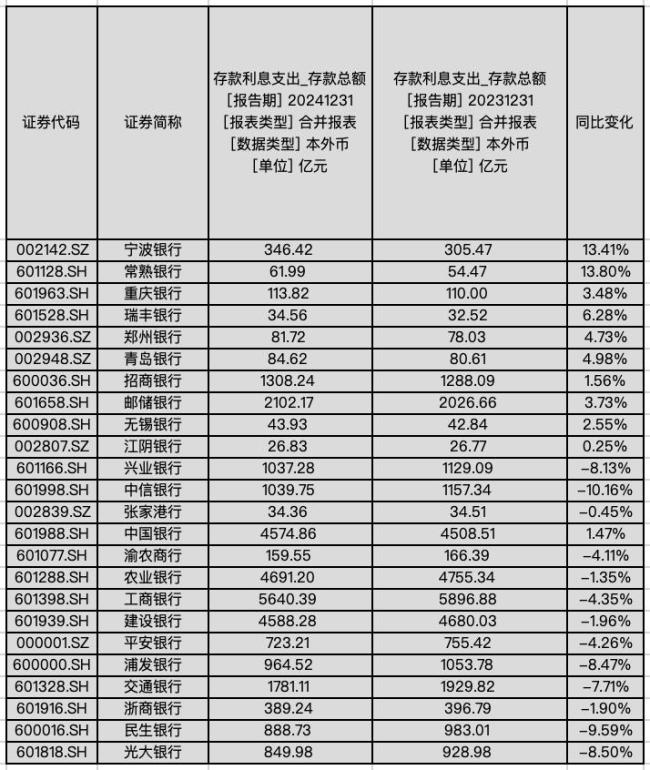

多家定期存款增速较快的银行,存款利息支出明显增长,尤其是城农商行。例如,常熟银行2024年利息支出达到61.99亿元,同比增长13.80%;宁波银行利息支出达到346.42亿元,同比增长13.41%。瑞丰银行、青岛银行、郑州银行、重庆银行增幅也较为明显。

在存款定期化趋势延续的背景下,银行为了应对这一趋势带来的负债管理压力,纷纷采取了下调存款利率的措施。江西江州农商银行自4月9日起对存款挂牌利率进行了调整。调整后,整存整取3个月期利率为1%,较之前下调10个基点;1年期利率为1.5%,下调5个基点;3年期利率为1.48%,同样下调了5个基点;5年期利率为1.47%,下调幅度最大,达38个基点。山东茌平沪农商村镇银行也对存款挂牌利率进行调整。调整后,整存整取3个月期、1年期、3年期和5年期的年利率分别为1.4%、1.95%、2.2%和2.15%。更早前,辽沈银行更新了人民币存款的挂牌利率。调整后,一年期、两年期、三年期和五年期定期存款的挂牌利率分别定为1.95%、2%、2.05%和2.1%。新安银行对其在售的两年期和三年期储蓄存款产品的利率进行调整。其中,两年期存款利率从2.8%下调至2.65%,三年期存款利率从2.8%下调至2.6%。众邦银行于4月1日发布公告,宣布对3年期和5年期大额存单的利率进行调整。具体来看,3年期利率从2.6%下调至2.4%,降幅为20个基点;5年期利率从2.9%下调至2.5%,降幅达40个基点。

业内人士分析称,此次利率调整是银行主动优化负债结构的重要举措,旨在应对市场利率环境的变化。上海金融与法律研究院研究员杨海平表示,为了应对外部冲击、提振国内需求等,目前市场对降准、降息等政策的预期有所增强。近期存款利率下调是商业银行为了维护净息差水平,采取更加灵活的资产负债配置策略。

在存款定期化趋势延续、银行负债管理面临挑战的背景下,银行的净息差仍有较大压力。监管此前披露的数据显示,截至2024年第四季度,我国商业银行净息差下降至1.52%。从已披露的2024年年报来看,上市银行的利息收入也在下滑。已披露相关数据的25家上市银行中,仅9家银行利息净收入为正增长,16家银行同比下滑。其中,平安银行下滑幅度最大,为20.82%。

为了稳定净息差,除了通过优化资产配置提升收益外,控制负债成本也是不可或缺的手段。众多银行管理层都强调了严格控制高成本存款规模的重要性,并指出将通过积极适应利率变动以稳定利息收入,同时采取多种措施拓展非利息收入来源,以此来缓解息差压力。建设银行首席财务官生柳荣表示,未来建行将进一步加强资产负债结构的优化,并强化存贷款定价管理,以持续提升财务表现。农业银行副行长林立表示,从负债成本的角度来看,2024年7月和10月,农行及其他主要商业银行两次下调存款利率,进一步完善了存款利率的市场化调整机制。浦发银行行长谢伟表示,在评价分行经营成果时,对于高成本、中长期的定期一般性存款规模会进行“打折”处理,且折扣比例较低。在负债管理方面,浦发银行已建立全口径负债管控评价体系,通过利率审批、授权管理等工具,严格控制高成本、中长期定期存款的规模,以优化负债结构。